关键词:中心化、监管不及时、风险内部化解、金融市场资金空转严重,重度依赖地产企业

在上面三个章节中基本上已经介绍了传统基金行业的操作模式和特点,那为什么会有这么多公募或私募基金踩雷或投资业绩变脸呢?下面将以踩雷最多的私募基金为例,从其运作流程图中可探究出一些问题的原因。

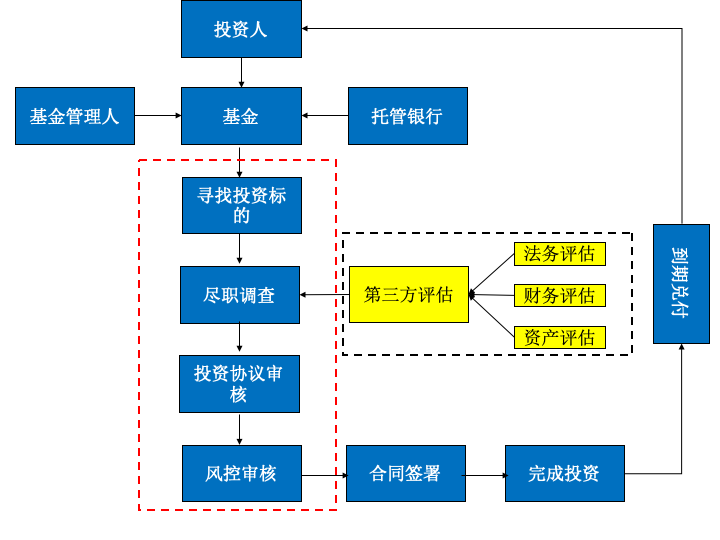

私募基金运作流程图

私募基金运作流程图

上图为一般的私募基金的运作流程,投资人投资资金到基金,基金经理在市场寻找潜在的投资标的,不过正常情况下,寻找投资标的工作基本已经被前置,基金经理在基金成立前就已经在项目池中选好了项目,通过投资分析以及描绘项目前景来增加基金亮点,便于增加投资者的信心并减少募资难度。市场个别基金也存在「盲投」现象,意味着投资人非常相信基金管理人的投资能力,基金还没有选择好具体投资项目的时候就准备好了投资款,但这种情况通常存在于大型的基金管理人与投资机构之间,在此不做更细的讨论。

基金在募集成功后,宣布正式成立,进入封闭期,重点来了,封闭期内基金管理人在投资项目前需要完成上图红色虚线框内几个步骤工作:尽职调查、投资分析、投资协议审查、风控审核等,而恰恰这几个步骤的工作对于投资人来说完全是暗箱操作,这几个步骤的工作几乎不受任何外部机构的监管,同时具体的进展和投资环节也不受投资人的监管。当然有的地产基金或者不良资产基金在具体投资前可能会正规一些,风控部门会要求基金经理在尽职调查阶段寻求黑色虚线框内的第三方独立评估机构对所投资的项目进行法务、财务、资产评估。

但这并不能解决根本的中心化的问题,为什么呢?因为第三方评估机构的甲方是资产管理人,他们的费用是由甲方从基金管理费中支出的,所以第三方评估机构给出的评估结果完全是按照甲方的想法来写的,严格来说不具备公正性以及信任度,如果利益都没办法独立的话,那何来第三方的公正性可言呢?

美国 08 年金融危机的爆发很大一部分诱因也是因为房贷资产证券化过程中底层资产信用评级与实际情况有很大误差导致,国际三大评估公司穆迪、标准普尔、惠誉国际难辞其咎。感兴趣的朋友可以看看电影《大空头》,或者看看其他的一些财经记录片,在此就不展开叙述了。因为文章第一个章节所说的传统金融机构大部分资产管理业务的流程与上述雷同,所以我们根据以上的一些事实为依据,基本可以罗列出传统资产管理机构的「七宗罪」,然后通过对问题的反思来探究如何利用区块链技术来改善传统资产管理机构的弊端。

1)投资流程黑箱化:整体流程无第三方或投资人监管,相关监管部门备案制也并不对实际风险和流程进行把控。

2)风控环节失效化:资产管理人的管理费收入为第一考核目标,尤其是一些中小型资产管理机构的风控早已成为了摆设或只是给投资人作秀而已,因为归根结底还是利益问题,风控环节的利益是与管理人的利益绑定的,产品发不出去,没人投资,风控部门的工资和奖金也会缩水,在睁一只眼闭一只眼的情况下,大家皆大欢喜,如果未来有踩雷事件发生,反正也不是终身责任制,也不用负什么责任,甚至当时项目的风控经理早已离开了原单位。

3)第三方评估机构宠物化:本来应该是对所投资项目有一定独立性的评估结果,并向投资人与市场公开提示产品的风险,但因为利益却站在了资产管理人的一边,做高资产估值、升级主体信用度等等情况屡见不鲜,对投资人利益产生严重损害,也降低了第三方评估机构的公正性。

4)资管企业架构中心化:投资的权利完全集中在了资产管理人的高管以及投资经理手中,作恶成本极低,受贿、回扣等问题时有发生。

5)项目利益短视化:有的基金发项目一次性收取三年的管理费,为什么这么做呢?因为基金一次性收到管理费后可实现短期利益的最大化,那么我们可以想象一下投资之后对此项目的定时审查、资产持有主体经营情况调查还会负责吗,有的项目在兑付产生问题的时候,项目经理甚至都已经换了三四茬了,就像最近炒的火热的诺亚 34 亿踩雷的事件一样,债权到了兑付的时候才知道合同造假了,早干嘛去了 ? 收管理费之前为什么不去查呢?过了多少年了兑付发生困难了还把自己打扮成受害者?

6)资产流动性不足:国内大部分资产管理产品底层资产为房地产、债权、股权等资产,此类产品因缺少流动性、无法在投资过程中非标转标、投资不够分散等原因,及其容易引发流动性风险,踩雷等问题。

7)底层资产空心化:很多资管机构所投资的项目底层资产如供应链债权、地产项目等在多年的风控失效、项目管理跟踪与监控失当的情况下,大部分资产其实已经空心化了,底层资产已经失去原有的价值,挪用、变相转移等情况时有发生,在发生踩雷情况后,有的较有实力的资管平台会再凭空发一只资管产品,用以弥补之前踩雷项目资金,解决刚性兑付问题,这也就慢慢形成了资金空转的资金池业务。如果有机会能把现在几大财富平台的底层资产都扒开看看,结果可能会触目惊心,来看看所谓管理几千亿的平台到底有多少坏账?这个惊天大雷不知道什么时候会爆。

版权申明:本内容来自于互联网,属第三方汇集推荐平台。本文的版权归原作者所有,文章言论不代表链门户的观点,链门户不承担任何法律责任。如有侵权请联系QQ:3341927519进行反馈。