7.数字资产之门的正确打开方式

尽管中本聪在创造比特币的时候愿景是让比特币成为一个不受政府政策影响的独立货币,但今天的数字资产行业比任何时候都需要政府进行更加明确和积极的监管。

《Global Custodian》在对当前主流金融机构投资者调查时,在回答对数字资产最大的顾虑是什么的问题上,最多的人选择了监管政策的不明朗,排名第二的是托管等基础设施的不完善。

先来看托管,除了天然自带托管属性的数字货币交易所外,目前专门提供数字资产托管技术和解决方案的服务提供商已经多达数十家,最著名的如富达数字资产(Fidelity Digital Assets)、Coinbase Custody、Anchorage、Bakkt 等,亚洲也有类似Cobo、Invault、KeyShard、Keystore、Matrixport等,可以为客户提供数字资产的保管、权限管理、多重安全防护等托管服务。

但基础设施技术不是最核心的问题,核心问题在于监管层面没有受监管的托管机构存在,换句话说,大部分国家和地区没有颁发任何一个数字资产托管牌照对服务提供方进行准入和监管;很多国家或地区甚至也并未把数字资产视作为一种金融资产,或至少是定性不明,以至于更谈不上对托管服务进行监管。回到最后,托管等基础设施问题还是政策监管问题。目前,主流国家中只有瑞士刚刚颁发了数字资产银行的牌照,将数字资产托管作为银行业务的一部分而进行监管。

相应地,就数字资产有关的交易或其他业务而言,大部分国家和地区也并未要求当事方必须寻求有资质地托管机构进行托管。

以美国为例,1940年,美国颁布了《1940投资公司法》,明确规定基金必须将其证券和类似投资‘合规的托管人’保管,包括具有一定资质的商业银行,全国证券交易所的成员等。目前美国证券存托与清算公司(DTCC)负责几乎全美国的股票交易、公司和政府债券、抵押支持证券、货币市场工具和场外交易(OTC)衍生品等的托管和清算业务。

而对于数字资产的托管业务,SEC(美国证监会)和FINRA(美国金管局)在2019年7月份的声明中强调,目前还没有找到一种方案可以让数字资产托管满足SEC《投资者保护条例》的要求。原因在于SEC和FINRA认为仅仅持有私钥不能代表对资产拥有法律意义上的所有权,而顶多只是代表一种实际控制能力(非法律意义上的权利)。持有私钥拷贝的人可以不经过托管商的允许提走数字资产,这一客观事实是数字资产的根本技术特性之一,但也让数字资产因此无法满足作为可投资资产的监管要求。

问题的症结在于比特币创立之初所倡导的“谁持有私钥谁就拥有资产”,也就是加密朋克们所引以为豪的“资产绝对意义上私有化,银行和政府无法处置”。这种“能力即权利”的极客理念与现代财产法律体系并不兼容,尤其是与金融监管的原则存在根本性冲突。

不过对机构投资者本身的监管规则而言,香港证监会也于2019年10月4日公布了《适用于管理投资于虚拟资产的投资组合的持牌法团的标准条款及条件》,也让有意愿为客户管理数字资产配置的管理机构可以按例遵循。

对于机构投资者来说,数字资产头寸配置方法除了自身保管、三方托管外,还有一些间接参与的方法:

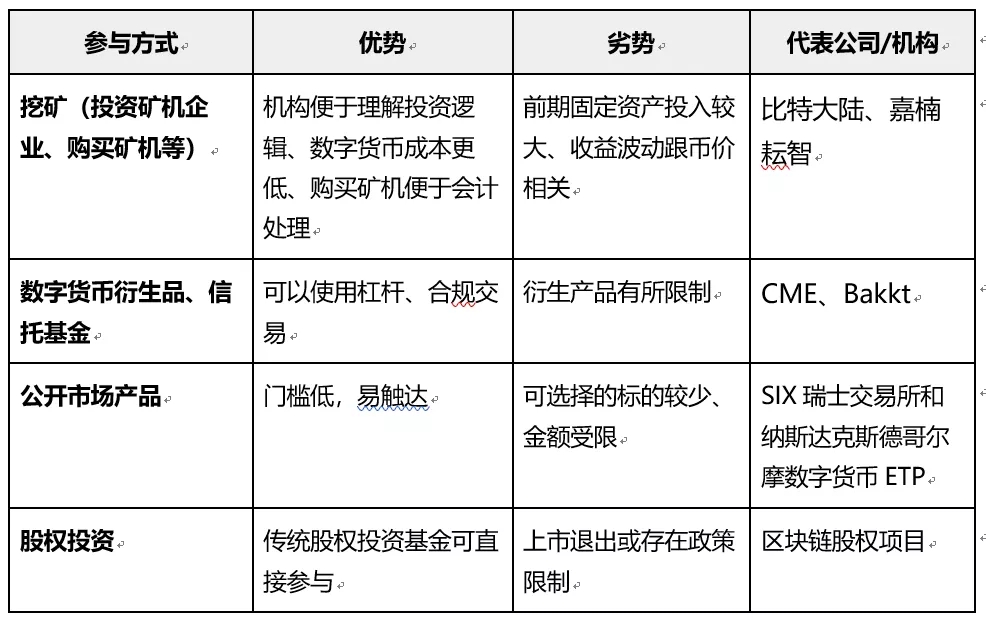

表格16 机构投资者间接投资数字资产方法

(1)参与数字货币的挖矿生态:“挖矿”此处狭义指参与比特币和其他采用工作量证明共识机制的数字资产新增货币发行的过程,如果把比特币的发行过程看作印钞,那么“挖矿”就是投入印钞机、电力和人工印钞的过程。(具体比特币产生过程这里不再详述,可参阅相关文档。)

机构投资者参与的方式主要包括直接投资矿机生产企业和购买矿机(算力)两种。

● 投资矿机企业:由于矿机生产商在挖矿产业链中具有核心地位,其掌握矿机的定价权,而矿机的效能又是决定挖矿成本的最重要组成部分。因此矿机生产商在数字货币挖矿产业链中攫取了大部分利润。几大矿机生产商如比特大陆、嘉楠耘智等此前均向港交所递交过招股说明书,但由于业绩受数字货币行情影响波动较大,因此在寻求美国等市场上市机会。对于机构投资者来说,投资数字货币矿机生产商更接近传统股权投资,同时可以享受到数字货币行情上涨带来的收益。此外,矿机生产商也在探索其芯片业务在AI等领域的应用,一定程度上有利于平滑币价波动对业绩的影响。

● 投资挖矿设备/矿场(即购买算力):机构直接购买矿机、或者间接购买算力的过程本质上相当于付出一定量的固定成本,将购买数字货币的成本前置为固定资产的投入,如果投入时机得当,则能够以相对市价更低的成本获得数字货币。

直接参与挖矿的成本取决于购买矿机的价格、电费、运维成本等因素,收益也与数字货币价格紧密相关,一旦数字货币价格低于固定成本支出则面临关停的风险。 在但对于机构投资者的好处是,会计处理上或许可以简化成设备投资或服务购买,而不是划入金融资产科目。

(2)投资数字货币衍生品:机构投资者可以选择在合规的期货交易所进行交易,如CME、Bakkt;或者通过投资信托基金(如Grayscale、First Block)持有现货。对合规的期货合约(CME、Bakkt的合规期货产品)、信托基金等进行投资,缺点是目前的合规期货合约都有期限限制。

(3) 投资公开市场产品:合规的交易所公开上市基金(如数字货币的ETP目前在瑞士、瑞典都已有公开上市产品)、合规注册的私募类加密数字货币基金。

(4) 股权投资:有不少的区块链项目存在股权上的公司架构,如数字资产交易所、技术服务方等,股权投资基金可以通过投资区块链项目而获得未来公司发行数字资产的收益权,此类方式已被不少传统股权投资基金所采用。

总结

数字资产尽管没有被广泛认可的估值方法,但其价值捕获是清晰可见甚至可以计算的。以比特币为代表的数字资产波动率极大,但统计数据显示其收益率分布极度正偏且尖峰,意味着其拥有较长的“右尾”和相对较高的极端正收益概率,这同样意味着比特币的拥有非常良好的风险补偿,叠加与传统金融资产较低的相关性,对于构建长期投资组合来说,是颇为有价值且稀缺的标的。

尤其在全球经济和货币政策联动性增强的今天,传统投资组合的系统性风险头寸本质上趋同,而加密数字资产有望成为分散投资的极佳的工具。不过鉴于比特币特殊的统计特性,如果投资组合的目标只追求简单的波动率最小或收益最大,亦或是最大的收益-风险比(例如夏普比率),只能带来“非黑即白”(0或100%配置)的结果。

但是,如果基于能够承受的最大波动或预期的回报目标作为限制条件,那么比特币的最优配置是可以被计算出来的。核心逻辑是用低比例比特币替代大比例高波动性的股票,让比特币成为超额收益的来源,籍此增加低波动性债券配置,优化整个组合的收益-风险比。

此外,持有数字资产的投资收益还包括“利息收入”及“再投资收入”,有些资产能提供的相关收益超过10%,是资本利得之外的可观收益途径,但这一点似乎尚未普遍被市场参与者们重视。

需要注意的是,交易滑点、税赋、托管仓储成本并未在本报告中详细讨论,但对于大型投资者来说,这些是无法回避的问题,可能在很大程度上影响资管产品的设计和实际收益率。此外,用历史波动和收益率作为预测模型的输入项在部分人看来存在较大争议,但鉴于持币人数可能只有3~4千万 vs 全球70亿人,就比特币来说甚至都处在非常早期的阶段,所以对未来的收益和波动特性做过于保守的假设亦难言合理。

参考资料

1.《国盛区块链深度 | 枯水期临近,比特币挖矿全产业链解析》2019-09-02

2.SEC,FINRA, "Joint Staff Statement on Broker-Dealer Custody of DigitalAsset Securities" ,2019年7月

3.“InvestingLike the Harvard and Yale Endowment Funds” Michael W. Azlen, Ilan Zermati,2017 三季度

4.“TRONINCENTIVE PLAN REWARDS EARLIER USDT TRON ADOPTERS”,Tron Foundation, 2019年4月2日

5.《适用于管理投资于虚拟资产的投资组合的持牌法团的条款及条件》,香港证券及期货事务监察委员会,2019年10月4日

6.“Mining”,Bitcoin wiki

7.”Numberof Blockchain wallet users globally 2016-2019“, M.Szmigiera, 2019年10月7日

8.AreBitcoin Bubbles Predictable? Combining a Generalized Metcalfe’s Law and theLPPLS Model Spencer Wheatley March, 2018

版权申明:本内容来自于互联网,属第三方汇集推荐平台。本文的版权归原作者所有,文章言论不代表链门户的观点,链门户不承担任何法律责任。如有侵权请联系QQ:3341927519进行反馈。